Pros Y Contras De Refinanciar Tu Hipoteca

Descubre si refinanciar tu hipoteca es la mejor opción para ti en nuestra guía completa de pros y contras. Conoce cómo esta decisión puede afectar tus finanzas a corto y largo plazo, y toma una decisión informada para optimizar tus pagos y alcanzar tus metas financieras.

Ventajas y desventajas de la refinanciación de tu hipoteca: ¿Vale la pena?

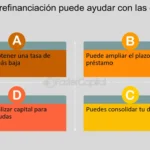

Ventajas de la refinanciación de tu hipoteca:

- Posibilidad de obtener una tasa de interés más baja y reducir tus pagos mensuales.

- Puedes cambiar de un tipo de interés variable a fijo para mayor estabilidad en tus pagos.

- Acceso a liquidez adicional al liberar parte del valor acumulado en tu vivienda.

- Oportunidad de consolidar deudas con tasas de interés más altas en un solo préstamo hipotecario con una tasa más baja.

Desventajas de la refinanciación de tu hipoteca:

- Costos asociados, como tasas de cierre, honorarios de abogados y cargos por refinanciamiento.

- Puede prolongar el plazo de tu préstamo original, lo que significa más intereses totales pagados a lo largo del tiempo.

- Posible penalización por pago anticipado en tu hipoteca actual.

- Riesgo de perder la propiedad en caso de incumplimiento en los nuevos pagos.

En conclusión, la refinanciación de tu hipoteca puede ser beneficiosa si las condiciones son favorables y te ayudan a alcanzar tus objetivos financieros a largo plazo, pero es importante evaluar cuidadosamente los costos y consecuencias antes de tomar esta decisión.

¿Cuándo conviene refinanciar un crédito hipotecario?

Conviene refinanciar un crédito hipotecario cuando las condiciones del mercado han cambiado y ofrecen tasas de interés más bajas que el préstamo actual. Esto puede resultar en un ahorro significativo en los pagos mensuales de la hipoteca, lo que puede ser especialmente beneficioso a largo plazo.

⬇️ Mira Tambien Cómo Encontrar La Mejor Tasa Al Refinanciar Tu Hipoteca

Cómo Encontrar La Mejor Tasa Al Refinanciar Tu HipotecaAdemás, refinanciar una hipoteca puede ser una buena opción si se desea cambiar de un tipo de interés variable a fijo para tener mayor estabilidad en los pagos mensuales o si se necesita liberar capital para realizar mejoras en la vivienda.

Por otro lado, es importante tener en cuenta los costos asociados con el proceso de refinanciamiento, como los gastos de cierre, para determinar si realmente vale la pena. En general, es aconsejable consultar con un experto en hipotecas para analizar si refinanciar es la mejor opción en cada situación particular.

¿Cuándo es Bueno refinanciar?

Es bueno refinanciar una hipoteca cuando las tasas de interés actuales son más bajas que la tasa de interés de tu préstamo actual. Esto puede permitirte ahorrar dinero a lo largo del tiempo al reducir tus pagos mensuales y pagar menos en intereses totales. Otro momento adecuado para refinanciar es si deseas cambiar de un préstamo a tasa variable a uno de tasa fija, lo que te brindaría mayor estabilidad en tus pagos mensuales. También, refinanciar puede ser una buena opción si necesitas obtener liquidez al aprovechar el capital acumulado en tu vivienda para otras necesidades financieras. Es importante considerar los costos asociados con la refinanciación, como los cargos por cierre, para determinar si realmente vale la pena refinanciar en tu caso específico. Es recomendable consultar con un profesional financiero o un asesor hipotecario para evaluar si refinanciar tu hipoteca es la mejor decisión en tu situación particular.

¿Cómo saber si me conviene refinanciar?

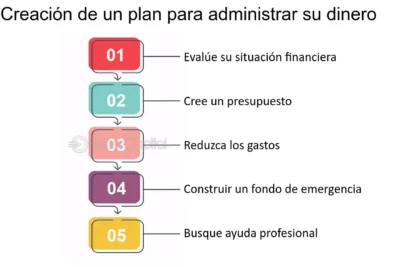

Para determinar si te conviene refinanciar tu hipoteca, debes tener en cuenta varios aspectos importantes. En primer lugar, es crucial analizar la tasa de interés actual del mercado y compararla con la tasa de interés de tu hipoteca actual. Si las tasas han disminuido considerablemente desde que adquiriste tu préstamo, podría ser un buen momento para considerar el refinanciamiento.

Otro aspecto a tener en cuenta es la duración restante de tu hipoteca actual. Si refinancias a un plazo más corto, es posible que pagues menos intereses a lo largo de la vida del préstamo, aunque tu mensualidad podría aumentar. Por otro lado, si optas por un plazo más largo, tus pagos mensuales podrían reducirse, pero pagarías más intereses en total.

⬇️ Mira Tambien Consideraciones Al Cambiar De Un Préstamo Hipotecario A Otro

Consideraciones Al Cambiar De Un Préstamo Hipotecario A OtroTambién es importante considerar las condiciones de refinanciamiento, como las comisiones, costos de cierre y otros gastos asociados. Debes calcular si los ahorros en intereses superarán estos costos en un plazo razonable.

Además, evalúa si tus necesidades financieras han cambiado desde que adquiriste tu hipoteca actual. Si buscas reducir tus pagos mensuales, liberar capital para otros fines o consolidar deudas, el refinanciamiento podría ser una opción atractiva.

En resumen, para determinar si te conviene refinanciar tu hipoteca, es fundamental analizar las tasas de interés, la duración restante del préstamo, los costos asociados y tus objetivos financieros actuales. Considera consultar con un experto en hipotecas para obtener asesoramiento personalizado según tu situación particular.

¿Qué beneficios y desventajas hay de refinanciar una deuda?

Beneficios de refinanciar una hipoteca:

1. Reducir la tasa de interés: Al refinanciar, es posible obtener una nueva hipoteca con una tasa de interés más baja que la actual, lo que puede resultar en un ahorro significativo a lo largo del tiempo.

⬇️ Mira Tambien Cómo Calcular Si El Refinanciamiento Es Una Buena Opción Para Ti

Cómo Calcular Si El Refinanciamiento Es Una Buena Opción Para Ti2. Cambiar el plazo de la hipoteca: Refinanciar puede permitirte cambiar el plazo de la hipoteca, por ejemplo, de 30 años a 15 años, lo que podría ayudarte a pagar tu casa más rápido.

3. Consolidar deudas: Al refinanciar, puedes consolidar deudas de tarjetas de crédito u otros préstamos en la nueva hipoteca, lo que podría resultar en una única cuota mensual más manejable.

4. Obtener liquidez: En algunos casos, al refinanciar una hipoteca se puede acceder a capital adicional que puede ser utilizado para realizar mejoras en el hogar u otras necesidades financieras.

Desventajas de refinanciar una hipoteca:

1. Costos asociados: La refinanciación puede implicar costos como tasas de cierre, honorarios del prestamista u otros cargos, lo que puede hacer que el proceso no sea tan rentable.

2. Extender el plazo total del préstamo: Si al refinanciar optas por un plazo más largo, es posible que termines pagando más intereses a lo largo de la vida del préstamo, lo que contrarrestaría los beneficios de una menor tasa de interés.

3. Posible penalización por pago anticipado: Algunas hipotecas pueden tener cláusulas que imponen una penalización por pagar el préstamo antes de tiempo, lo que deberías considerar al momento de refinanciar.

En resumen, la decisión de refinanciar una hipoteca dependerá de tu situación financiera personal y de los beneficios y desventajas específicos que se apliquen a tu caso. Es importante analizar cuidadosamente estos aspectos antes de tomar una decisión.

¿Cuáles son los beneficios de refinanciar mi hipoteca?

Los beneficios de refinanciar una hipoteca incluyen obtener una tasa de interés más baja, reducir los pagos mensuales, acceder a más flexibilidad en los términos del préstamo, consolidar deudas y ahorrar dinero a largo plazo.

¿Qué aspectos debo considerar antes de decidir si refinanciar mi hipoteca es la mejor opción para mí?

Antes de refinanciar tu hipoteca, debes considerar si la tasa de interés actual es más baja que la de tu hipoteca actual, cuánto tiempo planeas quedarte en la propiedad, los costos asociados con la refinanciación y si necesitas acceso a efectivo adicional.

¿Existen desventajas importantes que debo tener en cuenta al refinanciar mi hipoteca?

Sí, algunas desventajas importantes a considerar al refinanciar una hipoteca pueden ser el pago de costos de cierre, un proceso largo y complicado, y la posible pérdida de beneficios fiscales asociados con tu hipoteca actual. Es importante analizar detenidamente si los beneficios del refinanciamiento superan las posibles desventajas antes de tomar una decisión.

Deja una respuesta