Cómo Calcular Si El Refinanciamiento Es Una Buena Opción Para Ti

¿Estás considerando el refinanciamiento de tu hipoteca pero no estás seguro si es la mejor opción para ti? En este artículo te mostraremos cómo calcular si el refinanciamiento puede ser beneficioso en tu situación financiera. ¡Descubre si es la solución que necesitas en Hipotecas Web!

¿Deberías refinanciar tu hipoteca? Descubre cómo calcular si es la mejor opción para ti

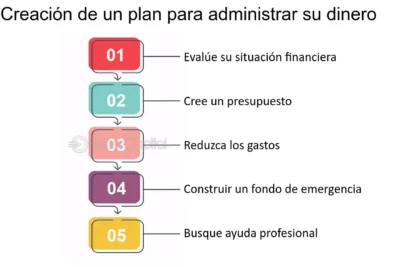

Refinanciar tu hipoteca puede ser una decisión financiera importante que requiere un análisis detallado. Para determinar si deberías refinanciar, es crucial calcular si los potenciales beneficios superan los costos asociados con el proceso.

Una forma de hacerlo es comparar las tasas de interés actuales con las que tenías al momento de contratar tu hipoteca. Si las tasas han bajado significativamente, es probable que refinanciar te permita ahorrar en intereses a lo largo del tiempo.

Además, debes considerar el plazo restante de tu hipoteca actual y cómo se vería afectado con la refinanciación. Alargar el plazo puede reducir tus pagos mensuales, pero aumentaría el monto total de intereses que pagarás a lo largo de la vida del préstamo.

Otro aspecto a tener en cuenta es la tasa de cierre y otros costos asociados con la refinanciación. Debes asegurarte de que estos gastos no anulen los beneficios de obtener una nueva hipoteca con una tasa más baja.

⬇️ Mira Tambien Estrategias Para Pagar Tu Hipoteca Más Rápido A Través Del Refinanciamiento

Estrategias Para Pagar Tu Hipoteca Más Rápido A Través Del RefinanciamientoEn resumen, calcular si deberías refinanciar tu hipoteca implica analizar las tasas de interés, plazos, costos asociados y beneficios a largo plazo. Es recomendable consultar con un profesional financiero para evaluar tu situación específica y tomar la decisión más acertada.

¿Cómo saber si me conviene refinanciar?

Para saber si te conviene refinanciar tu hipoteca, debes tener en cuenta varios factores importantes. En primer lugar, es crucial considerar la tasa de interés actual en el mercado. Si las tasas han bajado significativamente desde que obtuviste tu hipoteca inicial, podría ser un buen momento para refinanciar y obtener una nueva tasa más baja.

Además, debes analizar cuánto tiempo planeas quedarte en la propiedad. Si tienes pensado mudarte en un futuro cercano, puede que no te convenga refinanciar, ya que los costos asociados con el proceso podrían no compensar el ahorro en intereses.

Otro aspecto clave a considerar son los costos de cierre del nuevo préstamo. Debes asegurarte de que estos costos no sean tan altos como para anular los beneficios de refinanciar a una tasa más baja.

Por último, es importante evaluar si al refinanciar puedes cambiar el plazo de tu préstamo actual. Por ejemplo, si puedes pasar de un plazo de 30 años a uno de 15 años sin aumentar significativamente tus pagos mensuales, podrías ahorrar mucho dinero en intereses a lo largo de la vida del préstamo.

⬇️ Mira Tambien Cómo Evitar Cometer Errores Al Refinanciar Tu Hipoteca

Cómo Evitar Cometer Errores Al Refinanciar Tu HipotecaEn resumen, para determinar si te conviene refinanciar tu hipoteca, debes tener en cuenta la tasa de interés actual, tu plan a futuro con la propiedad, los costos de cierre del nuevo préstamo y la posibilidad de cambiar el plazo de tu préstamo actual. Es recomendable consultar con un asesor financiero o un experto en hipotecas antes de tomar una decisión.

¿Cuándo conviene refinanciar una deuda?

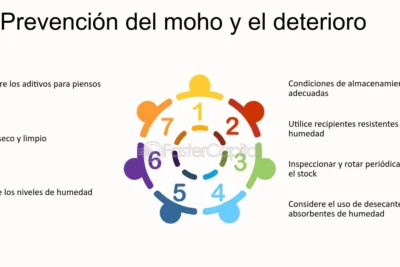

Refinanciar una deuda hipotecaria puede ser conveniente en diferentes situaciones:

1. Reducción de la tasa de interés: si las tasas de interés han bajado desde que adquiriste tu hipoteca inicialmente, es posible que refinanciar te permita obtener una nueva hipoteca con una tasa más baja, lo que podría significar un ahorro significativo a lo largo del plazo de la hipoteca.

2. Cambio en las circunstancias financieras: si tus ingresos han aumentado o si has mejorado tu puntaje crediticio desde que obtuviste tu hipoteca inicial, es posible que califiques para una tasa de interés más favorable al refinanciar. Esto también podría permitirte reducir los pagos mensuales o acortar el plazo de la hipoteca.

3. Consolidación de deudas: si tienes otras deudas con tasas de interés más altas, como tarjetas de crédito o préstamos personales, puedes considerar consolidarlas en tu hipoteca al refinanciar. De esta manera, podrías obtener una tasa de interés más baja y simplificar tus pagos en una sola cuota mensual.

⬇️ Mira Tambien Consejos Para Preparar Tu Casa Para El Invierno Y Ahorrar En Costos De Energía

Consejos Para Preparar Tu Casa Para El Invierno Y Ahorrar En Costos De Energía4. Acceder a capital: refinanciar también puede ser una forma de acceder al capital acumulado en tu vivienda a través de un nuevo préstamo hipotecario. Esto podría ser útil para realizar mejoras en el hogar, invertir en educación o cubrir gastos inesperados.

Es importante evaluar cuidadosamente los costos asociados con el refinanciamiento, como los cargos por cierre y otros costos administrativos, para determinar si realmente es beneficioso en tu situación particular. Consultar con un asesor financiero o un profesional del sector hipotecario puede ayudarte a tomar la mejor decisión.

¿Cuándo es Bueno refinanciar?

Refinanciar una hipoteca puede ser una buena opción en varias situaciones:

1. Tasas de interés más bajas: Si las tasas de interés han disminuido significativamente desde que obtuviste tu préstamo hipotecario, es posible que puedas obtener una nueva hipoteca refinanciada a un interés más bajo, lo que te permitirá ahorrar dinero a lo largo del tiempo.

2. Mejora en tu puntaje de crédito: Si tu puntaje de crédito ha mejorado desde que obtuviste tu hipoteca, es probable que puedas calificar para mejores condiciones al refinanciar, como tasas de interés más bajas o términos más favorables.

3. Cambios en tus necesidades financieras: Si has experimentado cambios significativos en tus finanzas, como un incremento en tus ingresos o la necesidad de reducir tus pagos mensuales, el refinanciamiento podría ser una forma de ajustar tu hipoteca a tus nuevas circunstancias.

Es importante evaluar cuidadosamente los costos asociados con el proceso de refinanciamiento, como los honorarios del prestamista, para determinar si realmente te beneficiará a largo plazo. Siempre es recomendable consultar con un asesor financiero o un especialista en hipotecas antes de tomar una decisión.

¿Cuándo pedir un refinanciamiento de deuda?

Refinanciar una hipoteca puede ser una excelente opción en diferentes situaciones. Algunas de las razones más comunes para pedir un refinanciamiento de deuda son:

1. Reducir la tasa de interés: Si las tasas de interés han bajado desde que obtuviste tu préstamo original, es posible que puedas refinanciar a una tasa más baja y ahorrar dinero en intereses a lo largo del tiempo.

2. Cambio en la situación financiera: Si tu situación financiera ha mejorado desde que obtuviste la hipoteca original, es posible que puedas calificar para un mejor préstamo con condiciones más favorables.

3. Consolidar deudas: Si tienes otras deudas con tasas de interés más altas, como tarjetas de crédito, puedes optar por consolidar esas deudas en tu hipoteca a una tasa de interés más baja.

4. Cambiar el plazo del préstamo: Si deseas pagar tu hipoteca en un plazo más corto o extenderlo para reducir tus pagos mensuales, un refinanciamiento puede ayudarte a lograr ese objetivo.

Es importante evaluar con cuidado si un refinanciamiento de deuda es la mejor opción para tu situación particular. Considera los costos asociados con el proceso y asegúrate de entender completamente los términos y condiciones del nuevo préstamo antes de tomar una decisión.

¿Cuál es la tasa de interés actual en comparación con mi hipoteca actual?

La tasa de interés actual es variable y depende de diversos factores, por lo que te recomendaría contactar a tu entidad financiera para obtener esa información específica sobre tu hipoteca actual.

¿Cuánto tiempo planeo quedarme en mi casa actual?

El tiempo que planeo quedarme en mi casa actual es un factor importante a considerar al elegir una hipoteca.

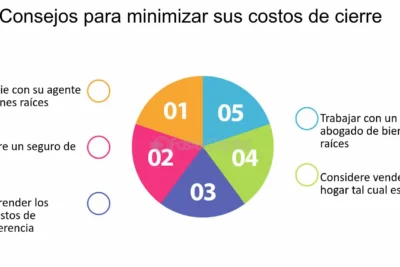

¿Cuánto me costará refinanciar mi hipoteca en términos de tasas, costos de cierre y otros cargos adicionales?

El costo de refinanciar una hipoteca incluye tasas de interés, costos de cierre y otros cargos adicionales. Es importante analizar detenidamente cada uno de estos aspectos antes de tomar una decisión.

Deja una respuesta