Estrategias Para Aumentar Tus Ingresos Antes De Solicitar Una Hipoteca

¡Prepárate para alcanzar tu meta de obtener una hipoteca con éxito! Antes de solicitar una hipoteca, es fundamental aumentar tus ingresos. En este artículo te brindamos estrategias efectivas para incrementar tus fuentes de ingreso y mejorar tus opciones de financiamiento. ¡Descubre cómo lograrlo en Hipotecas Web!

- Cómo aumentar tus ingresos antes de solicitar una hipoteca: Estrategias clave a considerar

- ¿Que hacer antes de solicitar un crédito hipotecario?

- ¿Qué debo saber antes de solicitar un crédito hipotecario?

- ¿Que hay que tener en cuenta a la hora de pedir una hipoteca?

- ¿Que ven los bancos para aprobar un crédito hipotecario?

Cómo aumentar tus ingresos antes de solicitar una hipoteca: Estrategias clave a considerar

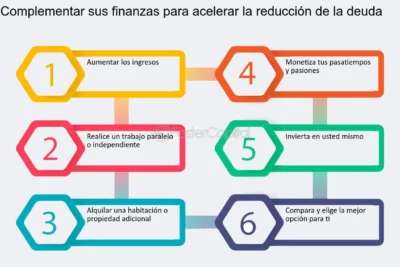

Para aumentar tus ingresos antes de solicitar una hipoteca, hay algunas estrategias clave que puedes considerar:

1. Buscar fuentes adicionales de ingresos: Puedes explorar opciones como un trabajo a tiempo parcial, freelancing o emprendimiento para generar más dinero.

2. Mejorar tus habilidades profesionales: Actualizar tu currículum y adquirir nuevas habilidades puede llevarte a ascensos laborales o mejores oportunidades salariales.

3. Negociar un aumento de sueldo: Si llevas tiempo en tu trabajo y has demostrado tu valía, es posible que puedas negociar un aumento salarial con tu empleador.

⬇️ Mira Tambien Cómo Usar Las Bonificaciones Y Extras Para Aumentar Tu Pago Inicial

Cómo Usar Las Bonificaciones Y Extras Para Aumentar Tu Pago Inicial4. Generar ingresos pasivos: Invertir en activos que generen ingresos pasivos, como bienes raíces para alquiler, puede ser una forma efectiva de aumentar tus ingresos de manera constante.

5. Reducir gastos innecesarios: Revisar tus gastos mensuales y eliminar aquellos que no son prioritarios te permitirá ahorrar más dinero que podrás destinar a aumentar tus ingresos.

Recuerda que contar con ingresos sólidos y estables antes de solicitar una hipoteca te ayudará a conseguir mejores condiciones y afrontar con mayor seguridad el compromiso financiero que implica tener una propiedad.

¿Que hacer antes de solicitar un crédito hipotecario?

Antes de solicitar un crédito hipotecario, es importante realizar una serie de pasos clave para asegurarte de que estás preparado y tienes la mejor situación financiera posible. Aquí te dejo algunas recomendaciones:

1. Evalúa tu situación financiera: Antes de solicitar una hipoteca, es fundamental que realices un análisis detallado de tus ingresos, gastos, deudas y ahorros. Debes tener una idea clara de cuánto puedes destinar mensualmente al pago de la hipoteca sin comprometer tu estabilidad económica.

⬇️ Mira Tambien La Importancia Del Historial De Empleo Al Solicitar Una Hipoteca

La Importancia Del Historial De Empleo Al Solicitar Una Hipoteca2. Revisa tu historial crediticio: Antes de solicitar un crédito hipotecario, es importante que revises tu historial crediticio para asegurarte de que no haya errores o deudas pendientes que puedan afectar tu capacidad de obtener un préstamo favorable.

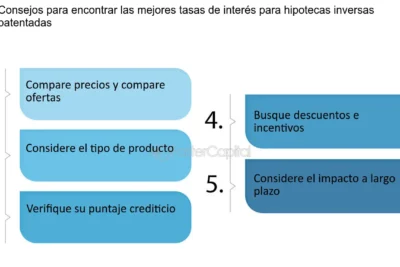

3. Investiga las opciones de mercado: Antes de decidirte por una entidad bancaria o financiera para solicitar tu hipoteca, investiga las diferentes opciones disponibles en el mercado. Compara tasas de interés, plazos, comisiones y condiciones para encontrar la mejor oferta para ti.

4. Ahorra para el enganche: En general, para obtener un crédito hipotecario es necesario contar con un porcentaje del valor del inmueble como enganche. Es importante que empieces a ahorrar con anticipación para poder cubrir este monto y reducir el monto del préstamo.

5. Prepara la documentación necesaria: Antes de acudir a solicitar tu crédito hipotecario, asegúrate de tener toda la documentación necesaria en orden, como identificaciones, comprobantes de ingresos, estados de cuenta bancarios, entre otros.

Al seguir estos pasos y estar bien preparado, aumentarás tus posibilidades de obtener un crédito hipotecario en las mejores condiciones posibles. ¡Buena suerte!

⬇️ Mira Tambien Hipotecas Para Millennials: Desafíos Y Oportunidades

Hipotecas Para Millennials: Desafíos Y Oportunidades¿Qué debo saber antes de solicitar un crédito hipotecario?

Antes de solicitar un crédito hipotecario es importante tener en cuenta varios aspectos clave.

En primer lugar, es fundamental evaluar tu capacidad de pago, es decir, cuánto puedes destinar mensualmente al pago de la hipoteca sin comprometer tu estabilidad financiera.

Además, es importante revisar y comparar las distintas opciones de crédito hipotecario que ofrecen las entidades financieras, considerando factores como tasa de interés, plazo, comisiones, seguros asociados, entre otros.

También es crucial tener en cuenta los gastos adicionales que implica la adquisición de una vivienda, como los gastos notariales, de tasación, de gestoría, entre otros.

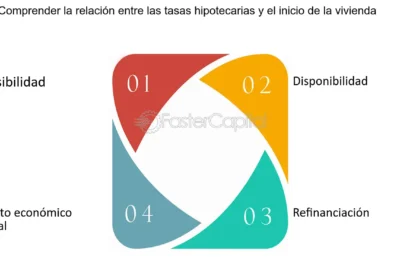

Otro punto importante a considerar es el tipo de interés del préstamo hipotecario, ya sea fijo o variable, y analizar cuál se ajusta mejor a tu perfil y tus necesidades financieras.

Finalmente, es recomendable contar con un buen historial crediticio y tener todos tus documentos en regla para agilizar el proceso de aprobación de la hipoteca.

Recuerda que adquirir una hipoteca es una decisión financiera importante, por lo que es fundamental informarse bien y asegurarse de estar preparado antes de dar ese paso.

¿Que hay que tener en cuenta a la hora de pedir una hipoteca?

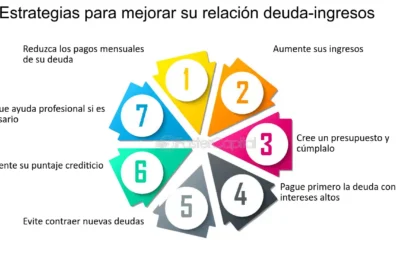

Al solicitar una hipoteca, es fundamental tener en cuenta diversos aspectos importantes para tomar la mejor decisión financiera. Algunos de los puntos clave a considerar son:

1. Capacidad de pago: Antes de solicitar una hipoteca, es fundamental evaluar tu capacidad de pago. Debes asegurarte de que podrás cumplir con las cuotas mensuales sin comprometer tu estabilidad financiera.

2. Tipo de interés: Es importante analizar el tipo de interés que se aplica a la hipoteca. Puedes optar por una tasa fija, que ofrece estabilidad en las cuotas mensuales, o una tasa variable, que puede variar de acuerdo al mercado financiero.

3. Plazo del préstamo: El plazo de la hipoteca es un aspecto relevante a considerar. Asegúrate de elegir un plazo que te permita pagar cómodamente las cuotas mensuales, pero que también no se extienda demasiado en el tiempo.

4. Comisiones y gastos adicionales: Revisa detenidamente las comisiones y gastos asociados a la hipoteca, como la comisión de apertura, de cancelación anticipada, seguros obligatorios, entre otros. Estos costos adicionales pueden influir en el costo total de la hipoteca.

5. Comparar ofertas: Antes de tomar una decisión, es recomendable comparar las distintas ofertas de hipotecas disponibles en el mercado. Analiza las condiciones, tipos de interés, plazos y costos asociados de diferentes entidades financieras para elegir la opción más favorable.

6. Asesoramiento profesional: En caso de dudas o para obtener mayor información sobre las diferentes opciones de hipotecas, es aconsejable buscar el asesoramiento de un profesional del sector. Un experto te podrá guiar en el proceso y ayudarte a encontrar la hipoteca más adecuada a tus necesidades y situación financiera.

¿Que ven los bancos para aprobar un crédito hipotecario?

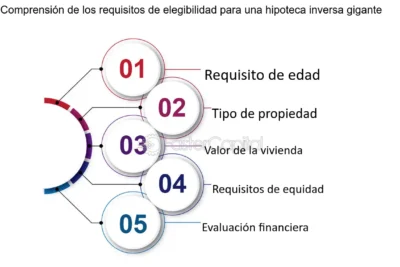

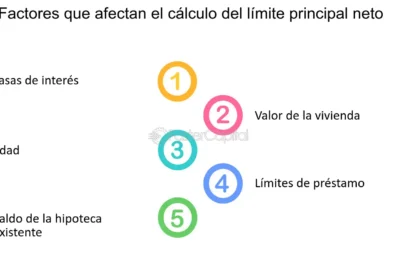

Para aprobar un crédito hipotecario, los bancos suelen evaluar diversos factores financieros y personales del solicitante. Algunos de los aspectos más relevantes que las entidades financieras consideran incluyen:

1. Ingresos estables: Los bancos revisarán la estabilidad de los ingresos del solicitante, ya que esto les dará una idea de su capacidad para realizar los pagos mensuales del préstamo.

2. Historial crediticio: Es fundamental contar con un historial crediticio sólido y sin deudas impagas. Un buen puntaje de crédito aumentará las posibilidades de obtener la aprobación del crédito hipotecario.

3. Relación entre ingresos y deudas: Los bancos analizarán la relación entre los ingresos del solicitante y sus deudas existentes para determinar si podrá asumir un nuevo compromiso financiero como una hipoteca.

4. Antigüedad laboral: La estabilidad laboral es un factor clave. Los bancos prefieren a solicitantes con un empleo estable y con antigüedad en la misma empresa.

5. Valor del inmueble: La tasación del inmueble que se pretende hipotecar también es importante, ya que el banco querrá asegurarse de que el valor de la propiedad respalde el monto del préstamo solicitado.

En resumen, un buen balance entre ingresos, historial crediticio y valor del inmueble son elementos cruciales que los bancos consideran al momento de aprobar un crédito hipotecario. Es fundamental presentar una situación financiera sólida y cumplir con los requisitos exigidos por la entidad financiera para aumentar las posibilidades de obtener la aprobación del préstamo.

¿Cuáles son las mejores estrategias para aumentar mis ingresos antes de solicitar una hipoteca?

Las mejores estrategias para aumentar tus ingresos antes de solicitar una hipoteca incluyen: buscar fuentes de ingresos adicionales como trabajos extra o freelancing, invertir en bienes raíces para obtener ingresos pasivos, mejorar tus habilidades y educación para obtener un aumento en tu salario actual y eliminar deudas existentes para mejorar tu perfil financiero.

¿Qué medidas puedo tomar para mejorar mi perfil financiero y aumentar mis posibilidades de obtener una hipoteca favorable?

Para mejorar tu perfil financiero y aumentar tus posibilidades de obtener una hipoteca favorable, debes mantener un buen historial crediticio, disminuir tus deudas existentes, ahorrar para el enganche y demostrar ingresos estables.

¿Existen alternativas efectivas para aumentar mis ingresos que puedan ser consideradas por los prestamistas al solicitar una hipoteca?

Sí, existen alternativas efectivas para aumentar tus ingresos que los prestamistas considerarán al solicitar una hipoteca, como por ejemplo trabajar horas extra, tener un segundo trabajo, alquilar una habitación de tu casa o participar en inversiones que generen ingresos adicionales.

Deja una respuesta