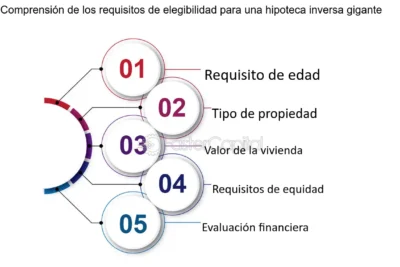

Estrategias Para Mejorar Tu Relación Deuda-ingresos Antes De Solicitar Una Hipoteca

¡Bienvenidos a Hipotecas Web! En este artículo, descubrirás estrategias efectivas para optimizar tu relación deuda-ingresos antes de solicitar una hipoteca. Aprende cómo mejorar tu perfil financiero y aumentar tus posibilidades de obtener el préstamo ideal. ¡No te lo pierdas!

Claves para equilibrar tu ratio deuda-ingresos y obtener una hipoteca con éxito

Para equilibrar tu ratio deuda-ingresos y obtener una hipoteca con éxito, es importante seguir algunas claves clave importantes :

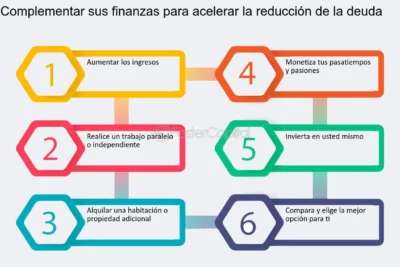

1. Reducción de deudas: Antes de solicitar una hipoteca, es fundamental reducir tus deudas existentes. De esta manera, disminuirás tu ratio deuda-ingresos y aumentarás tus posibilidades de obtener un préstamo hipotecario.

2. Aumento de ingresos: Mejorar tus ingresos también contribuirá a equilibrar tu ratio deuda-ingresos. Puedes buscar nuevas fuentes de ingresos, ascensos laborales o incluso considerar un segundo trabajo temporal para aumentar tus ingresos mensuales.

3. Mantener un buen historial crediticio: Un historial crediticio positivo es fundamental para obtener una hipoteca con éxito. Asegúrate de pagar tus deudas a tiempo, mantener saldos bajos en tus tarjetas de crédito y evitar solicitar nuevos créditos antes de solicitar tu hipoteca.

⬇️ Mira Tambien Reducción De Deudas: Estrategias Para Aumentar Tu Elegibilidad Para Una Hipoteca

Reducción De Deudas: Estrategias Para Aumentar Tu Elegibilidad Para Una Hipoteca4. Calcular tu ratio deuda-ingresos: Antes de solicitar una hipoteca, es importante calcular tu ratio deuda-ingresos. Para ello, divide tus deudas mensuales entre tus ingresos mensuales y multiplica el resultado por 100 para obtener un porcentaje. La mayoría de los prestamistas buscan un ratio deuda-ingresos inferior al 30-35%.

Siguiendo estas claves clave fundamentales , podrás equilibrar tu ratio deuda-ingresos y aumentar tus probabilidades de obtener una hipoteca con éxito en el contexto actual.

¿Cuál es la mejor opción para consolidar deudas?

Una de las mejores opciones para consolidar deudas en el contexto de Hipotecas es mediante la reunificación de préstamos. Esta alternativa consiste en agrupar todas tus deudas en una sola, generalmente a través de una nueva hipoteca que cubra el total de lo adeudado. De esta manera, podrás simplificar tus pagos mensuales y, en algunos casos, obtener un interés más bajo.

Es importante tener en cuenta que al optar por la consolidación de deudas a través de una hipoteca, estás poniendo tu vivienda como garantía, por lo que es fundamental evaluar con detenimiento tu capacidad de pago y si esta opción es la más adecuada para tu situación financiera. Recuerda que es recomendable buscar asesoramiento profesional antes de tomar cualquier decisión.

¿Qué se debe tener en cuenta antes de solicitar un préstamo?

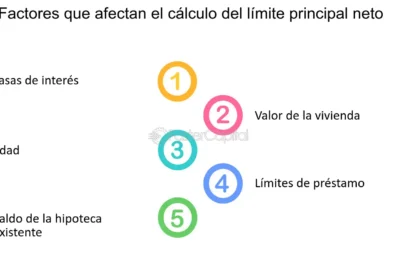

Antes de solicitar un préstamo hipotecario, es importante tener en cuenta varios aspectos clave:

⬇️ Mira Tambien Cómo Afecta La Edad A Tu Elegibilidad Y Términos De Hipoteca

Cómo Afecta La Edad A Tu Elegibilidad Y Términos De Hipoteca1. Capacidad de pago: Debes evaluar cuidadosamente tus ingresos y gastos mensuales para determinar si puedes asumir el compromiso de pagar la cuota hipotecaria. Es fundamental no comprometer más del 30% de tus ingresos mensuales en el pago de la hipoteca.

2. Historial crediticio: Tu historial de crédito jugará un papel fundamental en la aprobación de la hipoteca y en las condiciones que te ofrecerán. Asegúrate de tener un buen historial crediticio y corrige cualquier error o deuda pendiente antes de solicitar el préstamo.

3. Tasas de interés: Analiza las tasas de interés ofrecidas por diferentes entidades financieras y elige la que te ofrezca las condiciones más favorables. Una pequeña diferencia en la tasa de interés puede representar grandes ahorros a lo largo de los años.

4. Plazo del préstamo: Considera el plazo del préstamo y elige uno que se ajuste a tus posibilidades de pago. Recuerda que a mayor plazo, menor será la cuota mensual, pero mayor será el monto total pagado por concepto de intereses.

5. Gastos adicionales: No solo debes contemplar el monto del préstamo, sino también otros gastos asociados como comisiones, seguros, impuestos, entre otros. Calcula estos costos adicionales para tener una visión más clara del total a financiar.

⬇️ Mira Tambien El Papel De La Economía En Las Tasas Hipotecarias

El Papel De La Economía En Las Tasas Hipotecarias6. Reserva de emergencia: Es recomendable contar con una reserva de emergencia que te permita hacer frente a imprevistos como pérdida de empleo o gastos médicos. No comprometas todos tus ahorros en la compra de la vivienda.

7. Asesoramiento profesional: Antes de firmar cualquier contrato hipotecario, es aconsejable consultar con un asesor financiero o un especialista en hipotecas para que te brinde orientación personalizada y te ayude a tomar la mejor decisión.

Considerar estos aspectos te ayudará a tomar una decisión informada y evitar posibles problemas financieros a futuro. ¡Buena suerte con tu solicitud de préstamo hipotecario!

¿Qué es la relación entre deuda e ingresos?

La relación entre deuda e ingresos en el contexto de hipotecas es un factor crucial que los prestamistas consideran al evaluar la capacidad de un solicitante para manejar un préstamo hipotecario. Esta relación se expresa mediante la razón deuda-ingresos (DTI), que es el porcentaje de los ingresos mensuales brutos que se destinan al pago de deudas, incluida la nueva hipoteca.

Para calcular el DTI, los prestamistas suman todas las obligaciones financieras mensuales del solicitante, como pagos de tarjetas de crédito, préstamos estudiantiles y otros préstamos, y luego dividen esta cifra por los ingresos mensuales brutos. Por lo general, los prestamistas prefieren que el DTI sea inferior al 43%, aunque algunos pueden aceptar hasta un 50% en ciertos casos.

Mantener un bajo DTI es fundamental para obtener la aprobación de una hipoteca, ya que demuestra que el solicitante tiene una capacidad financiera sólida para cumplir con sus obligaciones de pago. Si el DTI es demasiado alto, es posible que el prestamista considere que el solicitante tiene un riesgo elevado de incumplimiento y rechace la solicitud de hipoteca o apruebe un monto de préstamo más bajo. Por lo tanto, es importante mantener un equilibrio saludable entre la deuda y los ingresos al solicitar una hipoteca.

¿Que debes hacer para priorizar el pago de tus deudas?

Para priorizar el pago de tus deudas en el contexto de las hipotecas, es importante seguir estos pasos:

1. Evaluar todas tus deudas: Haz una lista detallada de todas tus deudas, incluyendo la hipoteca, tarjetas de crédito, préstamos personales, etc.

2. Identificar las deudas con mayores intereses: Prioriza el pago de aquellas deudas que tengan las tasas de interés más altas, ya que te estarán generando mayores costos financieros.

3. Establecer un presupuesto: Analiza tus ingresos y gastos mensuales para crear un presupuesto realista. Destina una parte de tus ingresos al pago de deudas.

4. Negociar con tu entidad financiera: Si estás teniendo dificultades para pagar la hipoteca, comunícate con tu banco para buscar opciones de reestructuración o refinanciamiento de la deuda.

5. Realizar pagos adicionales: Si puedes, destina dinero extra al pago de la hipoteca para reducir el saldo pendiente y ahorrar en intereses a largo plazo.

6. Evitar adquirir nuevas deudas: Durante este proceso, procura no adquirir nuevas deudas que puedan dificultar aún más tu situación financiera.

Priorizar el pago de tus deudas, especialmente la hipoteca, te ayudará a mantener un buen historial crediticio y a tener una mayor estabilidad financiera a largo plazo.

¿Cómo puedo reducir mis deudas existentes antes de solicitar una hipoteca?

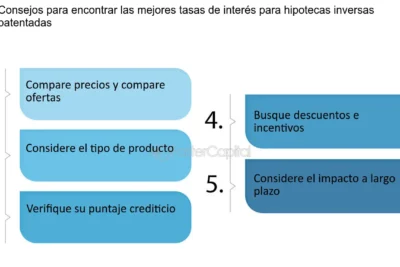

Para reducir las deudas existentes antes de solicitar una hipoteca, es recomendable priorizar el pago de aquellas con mayores tasas de interés y establecer un plan de pagos. También puedes considerar la consolidación de deudas o renegociar condiciones con los acreedores para reducir los pagos mensuales.

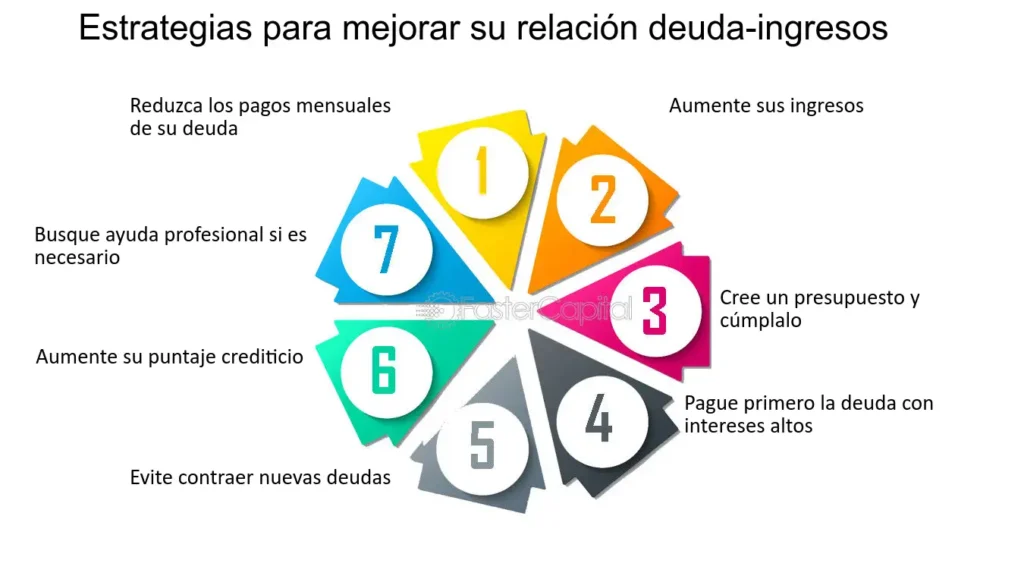

¿Qué estrategias puedo utilizar para aumentar mis ingresos y mejorar mi relación deuda-ingresos?

Para aumentar tus ingresos y mejorar tu relación deuda-ingresos en el contexto de hipotecas, puedes considerar buscar fuentes adicionales de ingresos, como un trabajo adicional o emprendimiento. También es importante reducir gastos innecesarios y pagar deudas existentes para mejorar tu perfil crediticio.

¿Es recomendable abrir nuevas líneas de crédito para mejorar mi perfil financiero antes de solicitar una hipoteca?

No, no es recomendable abrir nuevas líneas de crédito antes de solicitar una hipoteca, ya que esto puede afectar negativamente tu perfil financiero y dificultar la aprobación de la hipoteca.

Deja una respuesta